以冠脉支架的早期海外发展为例,浅析专利运用的不同策略

一、引言

2020年9月14日,国家医保局会同有关部门在天津组织召开国家组织高值医用耗材集中采购启动会,会议明确了冠脉支架为首批采购产品。冠脉支架,即冠状动脉支架,是心脏介入手术中常用的医疗器械,具有疏通动脉血管的作用。

冠脉支架萌发于海外,成长迅速的市场规模和曾高达80%的利润率吸引了强生、波士顿科学、美敦力、雅培等海外公司在内的大量实体陆续进入。

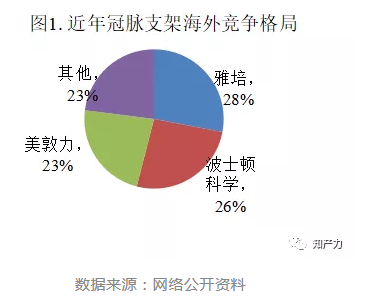

在冠脉支架诞生以来二三十年的时间里,相关实体积极布局、运用专利来保护发明创造、争夺市场份额,到2004年,冠脉支架专利就有8千~1万件。雅培、波士顿科学、美敦力你追我赶、各领风骚,逐渐把其他竞争对手甩在了身后,海外市场实现了一定程度的集中。下图1所示为近年冠脉支架海外竞争格局。从图1可见,雅培、波士顿科学、美敦力三家公司分享海外将近80%的市场。

时至今日,第三、四代可降解冠脉支架等的研发仍在进行,相关的专利策略也在演进。

下文尝试以冠脉支架有关专利示例和相关实体的冠脉支架重要商业里程碑事件为线索,简要回顾冠脉支架的早期海外发展,浅析专利运用的不同策略,供科技行业的从业者参考,助其在所处的各个不同发展阶段根据需要制定、实施切合自身实际的专利运用策略。

二、冠脉支架的早期海外发展

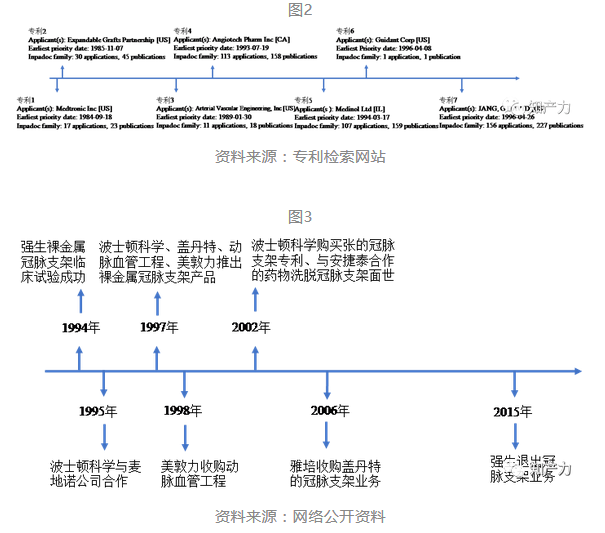

下图2为7篇冠脉支架有关专利示例的信息示意图,其中专利按照最早优先权日早晚从左到右排列。下图3示出根据网络公开资料整理的相关实体早期在海外发展冠脉支架产品的重要商业里程碑事件的时间线。

从图2可见,冠脉支架技术的历史可追溯至20世纪80年代。结合图2、3,以下大致按时间先后简单回顾20世纪80年代至21世纪10年代冠脉支架在海外发展时的相关实体的专利运用。

1、可伸展移植物合伙(Expandable Graft Partnership)对强生的专利许可、转让

图2中专利2的申请人可伸展移植物合伙是包括发明人、中间人、及出资25万美元的投资人的三方合伙,1985年完成冠脉支架动物实验后,提交了专利申请。接着,可伸展移植物合伙找历史近百年的强生和主宰着“介入心脏病学”外科手术工具市场的波士顿科学洽谈,把专利技术许可给出价超千万美元的强生。

强生在可伸展移植物合伙的专利技术基础上开展研究,1994年临床试验成功,率先推出第一代裸金属冠脉支架产品,每部收费 1,600美元。1997年,强生的冠脉支架年销售额达到8亿美元。1999年,强生以5亿美元总价受让可伸展移植物合伙的专利技术。

不过,强生2015年退出了冠脉支架业务。

2、波士顿科学和麦地诺(Medinol)、安捷泰(Angiotech)、张(JANG, G DAVID)的合作、专利许可、转让

波士顿科学1995年开始与专利5的申请人、以色列发明家的公司麦地诺合作,麦地诺负责生产和开发冠脉支架,波士顿科学负责市场营销,1997年推出裸金属冠脉支架产品,迅速对强生的销售额形成了冲击。与麦地诺合作破裂时,波士顿科学曾付出至少7.5亿美元解决相关诉讼。

后来,波士顿科学取得专利4的申请人、加拿大研究公司安捷泰紫杉醇冠脉支架涂层专利技术的许可,第二代药物洗脱冠脉支架2002年面世,令波士顿科学的市值一度增加了200多亿美元。波士顿科学2004年在美国以外的世界主要冠脉支架市场获得高达70%的份额。另一方面,安捷泰因与波士顿科学的合作取得数千万美元的收入。

此外,波士顿科学2002年受让专利7的申请人、个体发明人张的专利技术,合同约定费用为至少5千万美元。

3、雅培与盖丹特(Guidant)的专利许可、收购

专利6的申请人、医疗设备生产商盖丹特用资金和技术换取强生的专利许可,1997年推出裸金属冠脉支架产品,几周内从强生那里攫取了70%的市场,在1998年到2003年以近40%的占有率在冠脉支架市场独占鳌头。其间,盖丹特对波士顿科学专利许可,被应用于其药物洗脱冠脉支架。

市值超千亿美元的雅培2006年41亿美元收购盖丹特的心血管业务,将其药物洗脱冠脉支架收入囊中,在原本表现平平的冠脉支架领域完成逆袭。到2009年,雅培占据美国冠脉支架市场超过20%的市场份额。

4、美敦力和动脉血管工程(Arterial Vascular Engineering,AVE)的专利许可、收购

专利1的申请人、市值超千亿美元的美敦力用资金和技术换取强生的专利许可,和专利3的申请人动脉血管工程分别于1997年同年进入高速增长的裸金属冠脉支架市场。

美敦力1998-1999年收购动脉血管工程,获得冠状动脉支架市场的主导地位,于1998年到2003年在市占率方面紧随盖丹特之后。

5、强生、雅培、波士顿科学与美敦力的专利诉讼

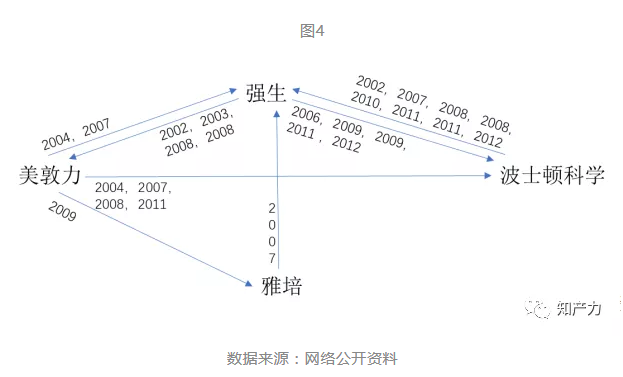

2002年至2012年,在海外市场的通常兵家必争之地,美国,如下图4所示,强生、美敦力、波士顿科学、雅培彼此之间有至少25份与冠脉支架相关的专利诉讼判决[1]。图4中每个箭头两端为诉讼双方,箭头所指为被告,箭头侧的数字为判决年份。

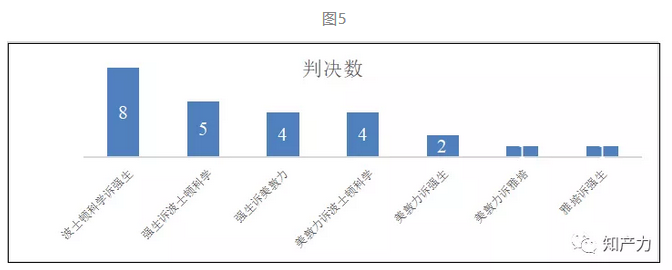

下图5为图4中不同诉讼双方所涉的判决数量。结合图4、5,就主体而言,波士顿科学和强生之间诉讼最多,有13份判决,其次是强生与美敦力,有6份,再次,美敦力起诉波士顿科学的有4份,然后是美敦力告雅培的1份,以及雅培诉强生的1份。在数量众多的波士顿科学和强生的诉讼中,可谓各有胜负,例如,2010年,波士顿科学同意向强生支付总计大约17.25亿美元,以了结最早可追溯到2003年的几起诉讼,而2011年,美国一家法院判决强生赔偿1,950万美元给波士顿科学。

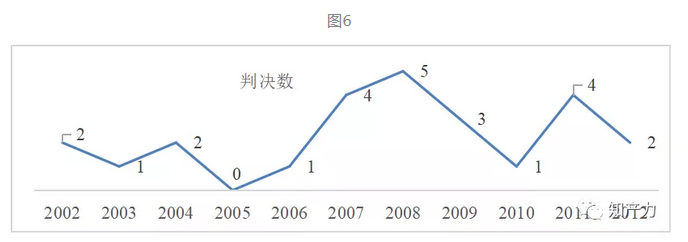

下图6为图4中不同年份的判决数量。可见,从时间来看,2007年、2008年、2009年、2011年判决数量较多,均超过2份。

2012年后,冠脉支架海外竞争格局渐趋稳定,强生退出,美敦力、波士顿科学、雅培相互也少,如果有的话,在美国进行相关专利诉讼。若有争端,在冠脉支架领域实力相当的各方极有可能采取相互交叉许可方式解决。

三、专利运用的不同策略浅析

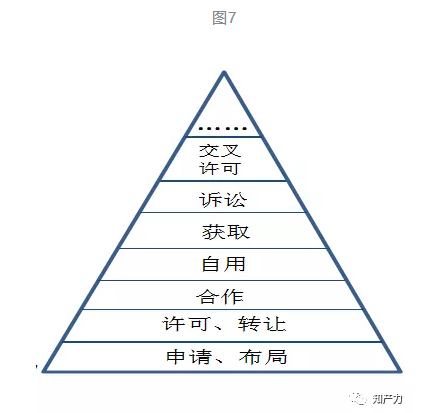

在每个科技行业,都可能有做出技术创新的实体,以及寻找新的技术发展方向和成长点的实体。参考上述,各个实体可以从自身的实际情况和所处的具体发展阶段出发,借鉴已有经验、教训,善于运用专利等工具,保护自己对技术研发、商业化做出的贡献并取得相应的回报。具体而言,可考虑如下图7所示专利运用策略的一种或多种。

1、申请、布局

从前述可见,能在冠脉支架市场中分一杯羹的实体,从以张为代表的个体发明人,到如可伸展移植物合伙、动脉血管工程、盖丹特、安捷泰、和麦地诺之类的中小企业,再到美敦力等市值超千亿美元的巨头,多对自己的创新成果及时申请了专利,而且还进行了广泛布局,其中安捷泰、麦地诺、张的专利4、5、7的衍生专利家族甚至分别超过了百件。

所以,在所涉技术主题可以通过专利进行保护的情况下,做出技术创新的实体宜适时提交专利申请,并根据技术可能、潜在的生产、销售等实施地域在全球相应国家、地区进行专利家族布局。

2、许可、转让

对于将自己的创新成果转化为产品、实现商业化实力、意愿不足的实体,及\或想协力做大市场规模的实体,可以参考可伸展移植物合伙、张、强生、盖丹特的做法,将专利技术许可、转让,换取相应的资金、技术等对价。

3、合作

暂时实力、资源不够,但想参与使自己的创新成果转化为产品、进入特定市场渠道过程的实体,可以借鉴安捷泰和麦地诺,选择合作,与别的实体一起使自己的专利技术转化为产品、进入特定的市场。

4、自用

有能力、有意愿将自己的创新成果转化为产品、投入市场渠道的实体,可以参照动脉血管工程、盖丹特、美敦力,利用自己的专利技术,提升自身竞争能力,独立时将产品做到市场领先,若被收购则助收购方进入、保持领先地位。

5、获取

对于已经处于领先地位的大中企业实体,在做好已有产品的同时,不可能关注到市场上的每个需求并及时开发出相应的所有技术、产品。或者,有资源、渠道的实体,可能对某些技术、产品的自行开发、更新进度不够满意。如果发现市面上有适合的新技术、产品,可以象强生、美敦力、波士顿科学和雅培一样,用取得技术许可、购买技术、与有技术的实体合作、收购有技术的实体等方式来获取新的技术和相关产品,使其成为自己新的成长点。在发现、挑选技术、及/或鉴别技术的价值时,相关专利是很好的参考工具之一。

6、诉讼

在市场份额的竞争过程中,还可以如同强生、美敦力、波士顿科学和雅培一般,采用专利诉讼的手段取得高额的赔偿,赢得与竞争对手谈判的机会,及/或延缓、阻止竞争对手的进度等。

7、交叉许可

竞争大局趋稳时,及/或专利储备等实力相当时,则可以考虑采取相互交叉许可专利技术等方式共存。

注释:

[1]此处包括部分关联公司、子公司等的数据。

-

上一篇:

-

下一篇: